Взыскание ущерба с виновника ДТП без полиса ОСАГО

Содержание

Введение ОСАГО в существенной степени освободило потерпевших в ДТП от тягот, связанных с материальным возмещением вреда. Даже если приходится судиться со страховой компанией о размере ущерба или в связи с нарушением порядка выплаты, в итоге чаще всего средства будут взысканы или ремонт произведён, а обиженный автовладелец получит ощутимую компенсацию в виде неустойки и штрафа. Но несмотря на обязательность страхования, время от времени происходят автопроисшествия с не застраховавшими ответственность автовладельцами. Нередки ситуации, когда недействительность полиса оказывается неожиданностью и для самого страхователя.

Участник ДТП без страховки ОСАГО: причины и ответственность

По данным с сайта госкомстата, на конец 2016 г. в РФ зарегистрировано более 45 млн легковых автомобилей. По информации РИА Новости со ссылкой на РСА, в 2017 г. около 6 млн автовладельцев не застраховали свою ответственность, а около 1 млн являются обладателями поддельных полисов. Основная доля нарушений приходится на владельцев легковых машин, так как водители автобусов и грузовиков находятся под особым контролем не только со стороны ГИБДД, и вряд ли рискнут пользоваться поддельным документом или ездить без ОСАГО.

Таким образом, 15,5% водителей легкового автотранспорта не имеют страховой зашиты. Принимая условно, что незастрахованный участник дорожного движения попадает в автопроисшествия наравне с застрахованным, с равной вероятностью может стать как виновником, так и потерпевшим, получаем 7–8% аварий по вине водителя без полиса. Даже если в целях объективности уменьшим полученную цифру в 2 раза, вероятность попасть в такую ситуацию значительно превышает значение статистической погрешности, а следовательно, вполне реальна.

Обязательства страховщика по выплате возмещения

Объектом ОСАГО являются имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации.

При наличии действующего договора ОСАГО страховщик вместо виновника производит выплату в следующих случаях:

- причинён ущерб транспортному средству;

- причинён ущерб имуществу, находящемуся в транспортном средстве потерпевшего и не являющегося его частью или составным элементом (багаж, нештатное оборудование, личное имущество водителя и пассажиров и т. д.);

- причинён ущерб другому имуществу (строения, сооружения, движимые объекты, личные вещи пешеходов и т. д.);

- причинён вред жизни и здоровью любому другому человеку (второй водитель, пассажиры, в т. ч. находившиеся в автомобиле виновника, пешеходы и т. д.).

Подробнее о заключении договора страхования: https://bumper.guru/strahovanie/proverka-kbm-po-baze-rsa.html

Если действующий полис имеется у водителя, но он не указан в качестве допущенного к управлению лица, или ДТП произошло вне указанного в договоре периода использования транспортного средства, страховая компания произведёт выплату на общих основаниях. Право страховщика на взыскание с такого виновника выплаченного возмещения не затрагивает интересы потерпевшего.

Обязательства страховщика по недействительному полису не возникают. Недействительным документ будет в следующих случаях:

- закончен срок действия договора;

- полис подделан;

- полис оформлен на подлинном бланке, в том числе с подлинными оттиском печати и подписью, но бланк значится как украденный или потерянный;

- электронный полис оформлен не на сайте страховщика и не является электронным документом.

В последних трёх случаях автовладелец может и не подозревать, что имеющийся у него договор является недействительным. Случаи хищения бланков у страховщиков не единичны. Оформленные на украденных бланках полисы реализуются под видом действительных. Известны случаи, когда мошенники открывали сайты, дублирующие сайты крупных страховых компанией, и собирали деньги на свой счёт или электронный кошелёк. Первым признаком продажи недействительных страховок является их заниженная стоимость. Действительный полис ОСАГО не может стоить дешевле, чем у других страховщиков. Страховщикам предоставлено право определять тариф в пределах устанавливаемого Центробанком диапазона, но на практике используются максимальные размеры. Никакие скидки, акции или подарки при продаже ОСАГО недопустимы (п. 2.6–2.7 Правил профессиональной деятельности по продвижению услуг на рынке ОСАГО, утв. пост. Президиума РСА от 31.08.2006, пр. № 3).

Встречаются и недобросовестные действующие агенты, присвоившие себе собранную премию и заявившие страховщику о потере выданных ему бланков. Вся информация о недействительных бланках в обязательном порядке размещается на сайтах страховых компаний и РСА. При оформлении договора ОСАГО вне офиса страховщика, у незнакомого агента и в других подобных случаях, когда из обстановки нельзя быть твёрдо уверенным в действительности сделки, следует через 2–3 дня после получения полиса проверить его статус в соответствующем разделе на сайте РСА или конкретной компании. Статус бланка можно проверить и до оформления договора. На сайте РСА будет отражена информация о недействительности бланка, а похищенные или утерянные бланки будут включены в соответствующий перечень на сайте страховщика.

При банкротстве страховщика или отзыве у него лицензии обязательства по возмещению материального ущерба переходят к РСА. За причинённый в результате ДТП вред жизни и здоровью союз выплатит возмещение также и в случаях, когда ответственность виновника не была застрахована либо он скрылся с места происшествия и не был установлен (ст. 18 ФЗ от 25.04.2002 г. № 40-ФЗ).

В случаях, когда полис ОСАГО отсутствует или недействителен, вред должен быть возмещён его причинителем в общем порядке, предусмотренном гражданским законодательством для таких отношений. В этом нет ничего трагического или невозможного. Такой порядок существовал и в советские времена, и в современной России до 2003 г. Но в связи с тем, что за 15 лет действия ОСАГО автовладельцы уже избаловались относительной простотой и доступностью процедуры возмещения вреда, фиксированными сроками выплат, в ситуациях с незастрахованным виновником приходиться вспоминать доосажную практику.

Ответственность за отсутствие обязательного страхования

Неисполнение обязанности по обязательному страхованию гражданской ответственности автовладельцем, а также управление автомобилем, если страхование заведомо отсутствует, образует состав административного правонарушения, предусмотренного ч. 2 ст. 12.37 КоАП РФ. Наказание в обоих случаях установлено единое — штраф 800 руб. Для применения мер ответственности важна заведомость действий автовладельца. Водитель должен знать, что его ответственность не застрахована, и осознавать противоправность своего поведения и возможные последствия. При добросовестном приобретении поддельного полиса ответственность исключается, но автовладелец должен доказать, что не знал и не мог знать о подделке.

Управление машиной неуказанным в договоре водителем или вне установленного периода управления согласно ч. 1 ст. 12.37 обойдётся в 500 руб. Отсутствие документа у застраховавшего ответственность водителя является нарушением ч. 2 ст. 12.3 КоАП РФ и карается штрафом в 500 руб. или предупреждением.

Пунктом 2 ст. 19 ФЗ от 10.12.1995 г. № 196-ФЗ «О безопасности дорожного движения» установлен запрет на эксплуатацию транспортного средства водителем, ответственность которого не застрахована по договору ОСАГО. Однако в отличие от случаев управления автомобилем в состоянии опьянения, например, никаких практических механизмов реализации запрета не предусмотрено. До ноября 2014 г. при отсутствии действующего договора страхования с автомобиля снимали госномера, и автовладелец в течение суток после этого должен был оформить полис. Сейчас такая мера обеспечения не применяется и существующий запрет носит декларативный характер.

В настоящее время на рассмотрении в Государственной думе находится законопроект № 365162–7, согласно которому предполагается сделать единый штраф в размере 5000 руб. как за неисполнение обязанности по обязательному страхованию, так и за управление машиной не вписанным водителем или вне установленного периода. По состоянию на май 2018 г. проект ещё не прошёл первое чтение, но назначенный соисполнителем Комитет ГД по транспорту и строительству дал отрицательное заключение. По мнению Комитета, повышение размера штрафа не только не будет стимулировать автовладельцев страховать ответственность, но и «будет способствовать мощному толчку к развитию и процветанию коррупции на рынке ОСАГО».

Инспектор ГИБДД, прибывший на место происшествия, в числе первых действий проверяет документы участников ДТП, включая полисы ОСАГО. Для проверки действительности договора автоинспекторы обеспечены мобильными устройствами связи, позволяющими оперативно получить информацию из базы данных РСА или ведомственной базы. Отсутствие или недействительность страховки при обращении в полицию для оформления дорожного происшествия будет установлено как в отношении виновника, так и потерпевшего. Даже если этот вопрос выпадет из внимания ГИБДД, ни один страховщик не произведёт выплату по недействительному полису.

Последствия отсутствия действующего договора страхования

Помимо административных санкций, на виновника дорожного происшествия целиком ложится гражданская ответственность за причинённый вред. Более того, потерпевший не будет связан методикой определения размера ущерба, применяемой при определении размера ущерба, и установленным порядком выплаты возмещения. Размер ущерба, определённый в соответствии с Единой методикой, утв. Положением Центробанка от 19.09.2014 г. № 432-П, рассчитывается из фиксированных цен на запчасти и материалы, усреднённой стоимости нормо-часа работ. При расчёте учитывается износ до 50% от реальной стоимости деталей. К тому же правила ОСАГО предполагают натуральную форму выплаты, а при возмещении вреда виновником потерпевший может сам определить предпочтительный вариант возмещения — взыскать деньги или обязать осуществить ремонт.

При возмещении вреда непосредственно виновником ущерб будет определяться исходя из других методик. Как минимум суд не станет учитывать износ деталей. Стоимость ремонта будет определяться по фактическим затратам без учёта скидок, которые имеют страховщики у партнёров. В итоге фактический размер подлежащего возмещению виновником ущерба получается больше, чем рассчитываемый страховой компанией.

Помимо собственно ущерба, на виновника могут быть возложены дополнительные расходы:

- на проведение независимой оценки;

- на эвакуатор от места ДТП к месту хранения автомобиля, СТОА, если транспортное средство не может передвигаться;

- расходы на стоянку, если автомобиль должен быть помещён после ДТП на охраняемую стоянку во избежание дополнительного ущерба (например, у потерпевшего нет гаража и машина обычно стоит во дворе);

- почтовые (на отсылку телеграмм о проведении осмотра и т. п.);

- другие расходы, связанные с ДТП.

Специфическим взысканием с виновника ДТП будет компенсация морального вреда. При отсутствии телесных повреждений размер компенсации морального вреда будет незначительным — не более 1000–2000 руб. Поэтому потерпевшие обычно не утруждают себя предъявлением подобных требований к водителю, если выплата производится страховщиком. При взыскании страхового возмещения со страховщика в судебном порядке одновременно заявляются и требования о компенсации морального вреда. Но в этом случае моральный вред причиняется незаконными действиями страховой компании, выразившимися в задержке выплаты или отказе. Виновник же причиняет моральный вред потерпевшему в связи с переживаниями и страданиями, вызванными происшествием и повреждением автомобиля. При судебном взыскании материального ущерба с виновника «прицепят» и компенсацию морального вреда.

На виновнике будут также лежать обязанности по уплате процентов за просрочку уплаты, если возмещение ущерба не будет произведено своевременно, судебные и исполнительные расходы при принудительном взыскании и т. д. Помимо материальной составляющей, участники происшествия будут вынуждены договариваться друг с другом, принимать какие-то компромиссы. При наличии договора ОСАГО стороны не имеют взаимных финансовых претензий (если размер ущерба не превышает страховую сумму) и с материальных позиций безразлично относятся к отношению друг друга к наступившим последствиям — виновнику безразлично, какой ущерб он причинил, а потерпевшему безынтересно, что думает о размере ущерба виновник. Но при возложении обязанности по возмещению вреда на виновника интересы сторон становятся прямо противоположными. Виновник желает уменьшить размер ущерба и свою вину в произошедшем событии, потерпевший намерен взыскать все возникшие расходы.

Отсутствие полиса ОСАГО у потерпевшего влечёт только одно негативное последствие для виновника — невозможность оформить ДТП без участия ГИБДД в случаях, когда это предусмотрено правилами ОСАГО:

- размер ущерба не превышает установленного предела — с 01.06.2018 г. 100 000 руб.;

- в ДТП участвовало два транспортных средства и вред причинён только участвующему транспорту;

- обстоятельства происшествия не вызывают разногласий у участников (не оспаривается виновность), причём с 01.06.2018 г. при ущербе до 100 000 руб. без обращения в ГИБДД станет возможным оформление события и при наличии разногласий.

Для потерпевшего отсутствие полиса ОСАГО у виновника, помимо невозможности оформить ДТП без обращения в полицию, может обернуться материальными потерями. Ограниченные финансовые возможности виновника существенно усложняют для потерпевшего задачу получения возмещения. Даже при возникновении судебных споров со страховщиком вопрос о выплате решается в приемлемые сроки. Процедура взыскания с момента направления претензии до фактического получения денег обычно не занимает более 4–5 месяцев, а во многих случаях все вопросы разрешаются на досудебной стадии в течение месяца. При взыскании ущерба с физического лица вынесение судом решения часто означает лишь начало длительного и сложного процесса фактического получения денег. Не исключено, что потерпевший ничего не сможет получить с причинителя вреда, по крайней мере законно. С позиции потерпевшего рассмотрим далее возможные ситуации, возникающие при причинении вреда незастрахованным водителем.

Что делать при ДТП, если у виновника нет полиса

Общие обязанности водителей при ДТП определены п. п. 2.5 — 2.6 ПДД. С учётом требований, установленных законодательством об ОСАГО, и применительно к разбираемой теме определим порядок действий участников ДТП. При любых обстоятельствах участвующие в ДТП водители обязаны:

- незамедлительно прекратить движение, включить аварийную сигнализацию и выставить знаки аварийной остановки таким образом, чтобы они заранее уведомляли водителей о наличии опасности по направлению их движения (в населённых пунктах не менее чем за 15 м от места нахождения препятствия, вне населённых пунктов — не менее чем за 30 м);

- сохранить не изменённым расположение транспортных средств после аварии, а также не перемещать и не убирать (не счищать) образовавшуюся в результате удара осыпь, следы торможения, сохранить в месте падения отломившиеся части и детали машин, груз и любые другие предметы.

Если в результате события пострадали люди, незамедлительно оказать им первую медицинскую помощь, при необходимости вызвать врачей скорой помощи (единый номер экстренной службы с мобильного телефона 112). В экстренных ситуациях участники ДТП обязаны обеспечить доставку пострадавших в медицинское учреждение попутным транспортом, а при невозможности — доставить самостоятельно на своём автомобиле. В таких случаях водитель не может быть привлечён к ответственности за оставление места происшествия. Сотрудникам медицинского учреждения водитель обязан сообщить свои данные, госномер автомобиля и представить паспорт (заменяющий документ) или водительское удостоверение и документы на автомобиль. После доставки пострадавшего водитель обязан вернуться к месту происшествия.

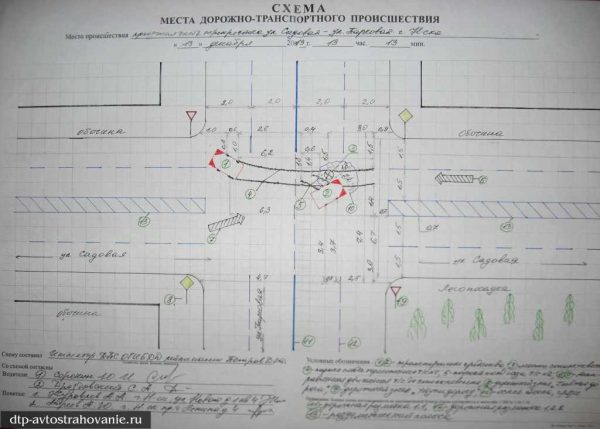

Если расположение автомобилей на дороге после ДТП препятствует проезду другого транспорта, участники ДТП обязаны освободить проезжую часть. Перед освобождением проезда водители обязаны зафиксировать, в т. ч. путём фото- и видеосъёмки, образовавшееся после аварии расположение автомобилей, осыпи, следов торможения и выпавших частей и предметов с привязкой к ближайшему неподвижному дорожному объекту или другому элементу (обочина, дорожные знаки, дома, столбы, автобусные остановки и пр.). В любом случае следует составить схему места ДТП на бумажном носителе по правилам ГИБДД с отражением взаимного расположения автомобилей после столкновения, привязкой к местности и указанием:

- расстояния между автомобилями в крайних точках;

- места удара;

- направлением движения перед столкновением;

- длины и траектории тормозного следа;

- месторасположения, конфигурации и размеров осыпи;

- месторасположения отломившихся и выпавших из автомобилей частей и предметов;

- расстояний от машин до обочины, бордюра;

- ширины проезжей части и полос движения;

- расстояния до привязанного объекта (на пустынной трассе это могут быть километровые столбики, далеко отстоящие объекты, характерные изгибы дороги, географические объекты и т. п.).

Схема составляется как единый документ и подписывается всеми водителями, причастными к происшествию. При возникновении неустранимых разногласий или отказе одного из участников от составления схемы документ следует составить без его участия и с указанием об отказе. Фотографии и видеозаписи должны подтверждать информацию, отражённую в схеме.

Узнайте больше о возможностях видеорегистратора: https://bumper.guru/klassicheskie-modeli-vaz/poleznoe/videoregistrator-s-radar-detektorom.html

Изменять расположение транспортных средств после происшествия при наличии пострадавших допустимо только в том случае, если при сохранении неизменного положения проезд других машин невозможен. Изменение расстановки в связи с созданием помех для свободного движения, образованием пробок и другими обстоятельствами, не полностью блокирующими проезд, может быть квалифицировано как оставление места происшествия. Если пострадавших нет, убрать машины можно не только при невозможности проезда иного транспорта, но и при его затруднительности.

При ДТП с пострадавшими водители также обязаны выявить свидетелей события и взять у них данные (фамилии, адреса, номера телефонов). Свидетелями могут быть прохожие, ожидающие на остановках, водители и пассажиры проезжавших в момент аварии машин (если водители остановились), находящиеся в прилегающих зданиях люди и т. п. Рекомендуется найти свидетелей и в ситуациях, когда изменялось расположение автомобилей при отсутствии пострадавших.

Узнайте, как предотваратить ночные аварии: https://bumper.guru/klassicheskie-modeli-vaz/poleznoe/kak-ne-usnut-za-rulem.html

Вопрос о наличии у водителей страховки должен быть разрешён сразу же после исполнения первоначальных обязанностей. При отсутствии полиса ОСАГО у виновника ДТП дальнейшие события могут развиваться по двум направлениям:

- Если повреждения причинены только транспортным средствам и имуществу участников, нет пострадавших людей, виновник не отрицает вину и готов рассчитаться на месте, вызов ГИБДД нецелесообразен. ПДД допускают возможность никак не оформлять происшествие, если никто из участников не настаивает на этом (последний абзац п. 2.6.1 ПДД). Отказ от оформления события лишает потерпевшего возможности впоследствии доказать обстоятельства происшествия или значительно усложняет процедуру доказывания, поэтому соглашаться на такое развитие отношений можно только при условии незамедлительного или скорого расчёта (после снятия денег в ближайшем банкомате, на место ДТП привезут родственники или знакомые и т. п.). До фактического получения денег изменять расположение машин и покидать место происшествия нельзя. Передачу денег необходимо оформить письменно произвольной распиской или актом, в котором следует отразить:

- время и место происшествия;

- личные данные участников (Ф. И. О., данные паспорта или водительских прав, местожительство, номер телефона);

- сведения об участвовавших в ДТП автомобилях (модель, госномер);

- кратко обстоятельства происшествия, подученные повреждения;

- признание вины;

- выплаченную сумму.

- Если обстоятельства происшествия вызывают разногласия, нет единства в оценке ущерба, имеются пострадавшие или виновник не готов немедленно рассчитаться, обращение в ГИБДД является необходимым. К обещаниям рассчитаться через несколько дней следует относиться критически. Даже если виновник письменно признает вину и возьмёт на себя обязательства по возмещению ущерба, ничего не будет препятствовать ему впоследствии отказаться от своих слов. Заполненное извещение, выдаваемое при оформлении полиса ОСАГО (иногда его называют европротоколом), или письменное обязательство рассчитаться для суда в лучшем случае будет лишь доказательством того, что после аварии участник считал себя виновным. Объяснить принятие на себя вины водитель сможет шоковым состоянием, неправильной оценкой обстоятельств, неопытностью или даже психологическим давлением со стороны потерпевшего.

Правила дорожного движения допускают возможность оформления происшествия при наличии разногласий не на месте ДТП, а на ближайшем посту ДПС или подразделении полиции. Такое возможно только на основании прямого указания подъехавшего сотрудника полиции или данного им по телефону при сообщении о событии. В любом случае полиция должна быть проинформирована об отсутствии у виновника или потерпевшего полиса ОСАГО. При получении указания об оформлении документов не в месте ДТП водители обязаны зафиксировать место происшествия в указанном выше порядке и проследовать в назначенное место.

Как взыскать деньги за ущерб с виновника, если у него нет полиса

Возмещение вреда может быть осуществлено добровольно или принудительно. Отсутствие у автовладельца полиса ОСАГО не однозначно свидетельствует о недобросовестности человека, но определённые выводы напрашиваются. Поэтому в любом случае следует озаботиться формированием необходимой доказательственной базы.

Добровольное возмещение

При существенном ущербе не каждый виновник имеет возможность незамедлительно или в короткие сроки рассчитаться с потерпевшим. При разрешении вопросов о возмещении вреда следует обсудить различные варианты, приемлемые для обеих сторон:

- рассрочка или отсрочка выплаты;

- совместное участие в оплате ремонта с последующим возмещением виновником расходов потерпевшего;

- предоставление виновнику необходимого времени для оформления кредита, продажи имущества для расчёта с потерпевшим и т. п.;

- исполнение обязательства другими способами (передачей имущества, выполнением работ и пр.);

- исполнение обязательства другим лицом и т. д.

Согласованный порядок должен быть определён письменным соглашением с указанием на признание вины участником ДТП. Обязательства по возмещению вреда не могут вытекать из договора, но письменный документ будет являться для суда косвенным доказательством в пользу потерпевшего, если виновник впоследствии нарушит условия соглашения или начнёт оспаривать вину. Базовый образец соглашения можно посмотреть здесь.

Определение размера ущерба

Важнейшим этапом при разрешении вопроса о возмещении вреда является определение размера ущерба. Не должны возникать никакие вопросы ни в суде, ни в переговорах с виновником о подлежащей уплате сумме, если потерпевший за свой счёт отремонтирует автомобиль на СТОА с соблюдением нормальных требований к ремонту (на станции дилера для гарантийного автомобиля, на официальной СТОА для негарантийного с обычным качеством и сроками работ). Завышенные требования о месте, условиях, технологии и сроках ремонта не будут удовлетворены судом и не должны оплачиваться виновником добровольно (например, потерпевший потребует заменить детали, подлежащие ремонту, установить более дорогостоящие элементы взамен повреждённых, провести ремонт не у ближайшего официального дилера по месту жительства в г. Туле, а в Москве и т. д.).

Другим способом зафиксировать полученные повреждения и установить стоимость ремонта является оформление предварительного заказ-наряда. Для этого повреждённый автомобиль необходимо направить на СТОА, где его разберут, определят видимые и скрытые повреждения и установят ориентировочную стоимость ремонта. После разборки автомобиля СТОА должна приступить к ремонту. Техстанция может потребовать частичной предоплаты или оплаты требующихся для ремонта узлов и деталей. При отсутствии оплаты ремонт не будет производиться, а автовладельцу выставят счёт за хранение машины. Возместить расходы по оплате счёта можно с виновника, если задержка ремонта произошла по его вине, но дополнительные расходы не нужны никому. Поэтому загонять машину на станцию и разбирать её следует после урегулирования с виновником вопроса о возмещении ущерба или при наличии возможности самостоятельно оплатить ремонт.

Универсальным и наиболее надёжным способом для всех сторон является проведение независимой экспертизы. Отчёт оценщика потребуется также для предъявления иска, если спор перейдёт в судебную стадию. Стоимость экспертизы зависит от места проведения, объёма и характера повреждений, модели автомобиля. Для ориентации можно назвать цифры 7000–10000 руб. Первоначальная экспертиза не определит скрытые повреждения. После разборки машины на СТОА может потребоваться проведение дополнительного осмотра и подготовка дополнения к заключению. Вопрос об оплате оценки должен решаться по согласованию участников ДТП, если они изберут такой способ определения размера ущерба. Как компромиссный вариант, можно провести осмотр транспортного средства с участием техника или эксперта. Возможно, не каждая независимая экспертиза проводит осмотры без составления отчёта, но поискать такую компанию стоит. В этом случае акт осмотра с необходимой фототаблицей обойдётся в 1000–3000 руб., а на основании акта осмотра отчёт о стоимости ремонта может быть составлен в любое время. По общему правилу размер ущерба определяется экспертом на дату ДТП.

Принудительное взыскание

Если виновник не рассчитался на месте и не достигнуто согласие о порядке возмещения и размере ущерба, либо виновник нарушил взятые на себя обязательства или ущерб возмещён не в полном объёме, единственным законным способом остаётся принудительное взыскание. События могут развиваться по нескольким направлениям:

- Документы ГИБДД оформлены, но виновник отказывается возместить ущерб. Потерпевший должен обратиться в суд с иском о взыскании ущерба, причинённого в результате ДТП. В таких ситуациях виновник часто может пойти на оспаривание своей вины. Вопрос о виновности будет разрешаться в том же процессе. В зависимости от инициативности и «креативности», виновник может первым обратиться с иском к страховой компании потерпевшего о возмещении вреда, настаивая на его вине, предъявить встречный иск к потерпевшему и его страховщику или заявить свои возражения относительности виновности в причинении ущерба при рассмотрении иска потерпевшего. Предварительно виновник может попытаться обжаловать постановление (определение) ГИБДД. Участнику ДТП следует лично принимать участие в подобных разбирательствах, так как представитель не сможет дать исчерпывающие пояснения об обстоятельствах события.

- Документы ГИБДД оформлены, виновник не оспаривает вину, не отказывается возместить ущерб, но и не выплачивает добровольно. Такая ситуация наиболее типична. Виновник не имеет средств для возмещения вреда и просто плывёт по течению. Судебное разбирательство в таких случаях обычно не вызывает затруднений.

- Документы ГИБДД оформлены, виновник частично оплатил ущерб и считает, что выплаченной суммы достаточно. Здесь имеет место спор о размере ущерба. Взыскание также производится в исковом порядке, но для подтверждения размера ущерба может потребоваться проведение судебной экспертизы. Суд, скорее всего, назначит экспертизу по ходатайству ответчика, даже если он не представит достаточных доказательств несоответствия заявленных требований реальному ущербу.

- Документы ГИБДД не оформлены, имеется письменное согласие виновника о возмещении ущерба (гарантийное письмо, извещение о ДТП и т. п.) или ничего не имеется. Если виновник решит оспаривать виновность в причинении ущерба, характер и объём повреждений, доказать свою позицию потерпевшему будет крайне сложно. «Опытные» виновники могут идти именно по такому пути. В связи с отсутствием полиса ОСАГО упрашивают потерпевшего не вызывать ГИБДД, обещая рассчитаться в течение 1–2 дней. В подтверждение слов выдают расписку с указанием суммы, но без перечня повреждений и описания обстоятельств. После этого сроки выплаты постоянно переносятся. В итоге потерпевший в лучшем случае имеет составленный значительно позднее даты ДТП отчёт оценщика или заказ-наряд, которые не подтверждают время и обстоятельства получения повреждений, и малозначащую расписку. Рассчитывать на положительное решение суда в такой ситуации сложно.

Досудебная претензия

Претензионный порядок не является обязательным в отношениях между физическими лицами и на практике не применяется. Если незастрахованный виновник оказался юридическим лицом, предварительная претензия может оказаться полезной для фиксации сроков исполнения обязательств. Организации вряд ли пойдут на подписание соглашения о признании вины и добровольном возмещении вреда, так как такой документ не безупречен с юридической точки зрения.

В претензии должно быть указано (образец здесь):

- наименование адресата;

- данные потерпевшего;

- наименование «Претензия о возмещении ущерба, причинённого в результате ДТП»;

- описание события с указанием участников и транспортных средств;

- предъявляемые требования;

- сроки для добровольного удовлетворения требований.

К претензии следует прикладывать документы, которых у виновника нет:

- отчёт оценщика о размере ущерба, заказ-наряд, счёт-фактура за проведённый ремонт;

- квитанции в подтверждении сопутствующих расходов (оплата услуг оценщика, расходы на эвакуатор, если транспортное средство не может передвигаться и т. д.;

- ПТС или СР ТС.

Документы ГИБДД можно не прикладывать, так как виновник вправе сам получить их. С момента истечения срока на добровольное удовлетворение требований можно начислять проценты за каждый день просрочки уплаты в соответствии со ст. 395 ГК РФ исходя из ключевой ставки Центробанка. В настоящее время ставка составляет 7,25% годовых. Общий размер процентов будет незначительным, но повышенная неустойка и штраф может быть применён только по отношению к страховщику. При просрочке уплаты виновником — физическим лицом проценты начисляются от даты, установленной соглашением для добровольной выплаты возмещения.

Судебное взыскание

Иск подаётся в мировой суд при сумме требования до 50 000 руб. (ущерб плюс все другие требования, кроме компенсации морального вреда) или в районный суд при больших суммах. Подготовить иск и провести разбирательство можно самостоятельно, если виновник не возражает относительно виновности и размера ущерба. Образец иска с указанием прилагаемых документов приведён здесь. При взыскании ущерба с виновника уплачивается госпошлина в размерах, установленных пп. 1) п. 1 ст. 333.19 НК РФ. В других случаях рекомендуется обратиться за юридической помощью. Привлечение виновника к ответственности за нарушение ПДД не является для суда достаточным доказательством его вины в причинении вреда. Суд в определённых случаях может установить обоюдную вину участников и даже отсутствие связи между нарушением правил дорожного движения и причинением вреда.

После вступления в законную силу решения суда, удовлетворившего требования потерпевшего, следует получить исполнительный лист и передать его в ФССП по месту проживания виновника. Пр отсутствии у должника достаточных для исполнения решения средств на счетах и картах пристав, скорее всего, начнёт удерживать взысканную сумму с зарплаты в размере до 50%. Если на автомобиль виновника был наложен арест, решение может быть исполнено через реализацию машины. На стадии исполнения могут возникнуть многочисленные проблемы, связанные с безденежностью или неофициальной зарплатой виновника.

Видео: что делать потерпевшему при отсутствии у виновника действующего полиса ОСАГО

Отсутствие полиса ОСАГО невыгодно не только виновнику, причинившему в результате ДТП вред, но и потерпевшему, вынужденному вместо оперативного разрешения ситуации в страховой компании заниматься дополнительными переговорами, судебными разбирательствами и исполнительным производством. Добросовестное исполнение обязанности по страхованию ответственности отражает достойное отношение автовладельца к окружающим и самому себе.